ذكر تقرير نشره قسم تحليلات الاقتصاد ببنك قطر الوطني أمس الأحد أن بنك الاحتياطي الفيدرالي الأمريكي قد فاجأ السوق خلال اجتماع اللجنة الفيدرالية للسوق المفتوحة الذي انعقد في 29-30 يناير برسالة متساهلة تشير بوضوح إلى إمكانية إنهاء مبكر لدورة التشديد الحالية لسياساته.

ويرى التقرير أن هذه الرسالة قد جاءت في خضم المخاطر المتزايدة على النمو العالمي، وخفوت الضغوط التضخمية وتراجع توقعات التضخم، وظروف مالية أكثر صعوبة. وقد ساهمت هذه الرسالة في دعم وجهة نظر السوق المتمثلة في أن الاحتياطي الفيدرالي سوف يتوقف مؤقتًا عن رفع سعر الفائدة في عام 2019.

وأوضح التقرير أن بنك الاحتياطي الفيدرالي قرر بعد تسع جولات من رفع أسعار الفائدة منذ بداية دورة التشديد في ديسمبر 2015، الحفاظ على النطاق المستهدف لسعر الفائدة الفيدرالي عند 2.25% إلى 2.5% في الوقت الحالي.

كما أشار بنك الاحتياطي الفيدرالي بحسب تقرير البنك إلى عزمه على المضي في نهج الانتظار والترقب بشأن السياسة النقدية، وهو ما يعد موقفا بعيدا جدا من موقفه السابق الذي كان يتحدث فيه عن الحاجة إلى مواصلة الارتفاع البطيء، ولكن الثابت، لأسعار الفائدة.

وتشير رسالة بنك الاحتياطي إلى تقارب جزئي مع توقعات السوق، وتعكس في بعض النواحي طريقة استجابة السوق للاجتماع السابق في ديسمبر 2018. في ذلك الوقت، لم تفسر الأسواق “الزيادة المعتدلة” على أنها معتدلة بما فيه الكفاية لمواجهة تسونامي ضعف بيانات الطلب العالمي وأوجاع التصحيح في أسواق الأسهم، وعلى ذلك ردّت بطريقة تزيد من صعوبة الأوضاع المالية العامة.

ويعتقد التقرير بوجود ثلاث تطورات رئيسية في لغة بيان بنك الاحتياطي الفدرالي أولها تمثل في تغير توصيف السلطات النقدية في الولايات المتحدة نوعاً ما للأداء الاقتصادي، مع استخدام كلمات وعبارات مغايرة منتقاة بعناية للتعبير عن خلفية أقل إيجابية بعض الشيء. وتم تخفيض وصف النمو الكلي من ” قوي” إلى “صامد“، رغم أن التقييمات الخاصة بسوق العمل والإنفاق الأسري ومعدل البطالة والاستثمارات الثابتة ظلت دون تغيير عن البيانات السابقة. وفي حين أكد البيان على أن التضخم والتضخم الأساسي لا يزالان قريبان من معدل 2%، أضافت اللجنة الفيدرالية للسوق المفتوحة سطراً جديداً في البيان تعترف فيه بأن القياسات المستندة إلى السوق لتعويض التضخم “انخفضت” خلال الأشهر القليلة.

ثاني هذه التطورات التي رصدها التقرير هو تغير فقرة آفاق السياسة النقدية، حيث تم تضمين سطر عن “التطورات الاقتصادية العالمية” و“خفوت الضغوط التضخمية” لتبرير صبر اللجنة الفيدرالية للسوق المفتوحة “لتحدد التعديلات المستقبلية المناسبة للنطاق المستهدف لأسعار الفائدة الخاصة بالقروض الفيدرالية” من أجل دعم مهمتها المزدوجة في تحقيق الحد الأقصى من التوظيف واستقرار الأسعار. وعلى نحو هام، تمت إزالة العبارة التي تشير إلى “بعض الزيادات التدريجية الإضافية في النطاق المستهدف لأسعار الفائدة الخاصة بالقروض الفيدرالية” بشكل كامل، مما يشير إلى تراجع اليقين بشأن اتجاه أسعار الفائدة. وأكدت تصريحات جيروم باول، رئيس صندوق بنك الاحتياطي الفيدرالي، خلال الندوة الصحفية التي تلت الاجتماع على أن الحاجة لرفع أسعار الفائدة قد انخفضت وأن طول ” فترة الصبر” أو التوقف سيعتمد بشكل كامل على البيانات الواردة وإشاراتها المستقبلية.

فيما وصف التقرير التطور الثالث في لغة البيان بمراجعة التوجيهات الخاصة بتطبيق السياسة النقدية وتطبيع الميزانية العمومية، حيث أكد البيان رسمياً أن بنك الاحتياطي الفيدرالي ينوي تطبيق سياسة ما يُعرف بنظام “الأرضية” (floor system) لضبط الأوضاع النقدية، وهو نظام تكون فيه الفائدة على الاحتياطيات الفائضة هي الأداة العملية الوحيدة للحفاظ على أسعار الفائدة لبنك الاحتياطي الفيدرالي ضمن النطاق المستهدف من قبل اللجنة الفيدرالية للسوق المفتوحة.

ويرى التقرير أن اللجنة تتوقع الاحتفاظ بكميات وفيرة من الاحتياطيات في المستقبل، ولذلك فإنها لن تحتاج للعودة للميزانيات العمومية الصغيرة التي كانت سائدة في الماضي (قبل الأزمة المالية العالمية). وبالإضافة إلى ذلك، ذكر البيان أن اللجنة الفيدرالية للسوق المفتوحة “مستعدة لتعديل أي تفاصيل لإكمال عملية تطبيع السياسة النقدية في ضوء التطورات الاقتصادية والمالية“. وهذا يعد مغايراً بشدة للبيانات السابقة التي كانت تعتبر الميزانية العمومية أداةً خاملةً لا تعمل من ذاتها. وبالرغم من أن تخفيض وتيرة التشديد الكمي أو إيقافه يبدو صعب المنال، إلا أن فرص إدارة الميزانية العمومية بطريقة أكثر فعالية قد تزايدت الآن، ووفقاً لرئيس بنك الاحتياطي الفيدرالي جيرومي باول، ينبغي للجنة السوق المفتوحة أن تجد نقطة النهاية المناسبة لعملية تطبيع السياسة النقدية من خلال “التقدم باتجاه تلك النقطة بشكل حذر“، وذلك يجب أن يحدث بطريقة “تدريجية“.

ونقلا عن التقرير فقد عبر الاجتماع الأخير للجنة الفيدرالية للسوق المفتوحة عن أن بنك الاحتياطي الفيدرالي قد أصبح أكثر تساهلاً في الأسابيع الأخيرة. وبما أن أسعار الفائدة على قروض الأموال الفيدرالية أقرب إلى تقديرات المعدل المحايد أو المعدل الذي يفصل بين السياسة الميسرة والسياسة المشددة، فمن المتوقع أن يكون الاحتياطي الفيدرالي أكثر حذراً ويتجنب القيام بدور رائد في تشكيل التوقعات.

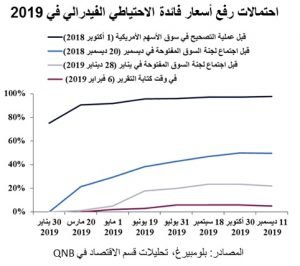

وأوضح اللجنة الفيدرالية أن البيانات الواردة هي التي يجب أن تحرك الأسواق ومن ثم تقوم بمحاذاة التوقعات مع تحركات السياسة المستقبلية، كما تراجعت الاحتمالية الضمنية لرفع أسعار الفائدة في أي من اجتماعات اللجنة الفيدرالية للسوق المفتوحة خلال 2019 بأكثر من 90% عن شهر أكتوبر 2018 لتصل إلى أقل من 6.0% حتى وقت كتابة هذا التقرير.